Si necesitas ir a tu entidad bancaria para solicitar un préstamo, sin duda, te interesa saber qué es el scoring de un banco. Es uno de los sistemas que tienen las entidades financieras para valorar si un cliente va a ser capaz de pagar un préstamo o no. También reciben el nombre de scoring de crédito. Así, si tienes un scoring alto, tienes muchas posibilidades de que te concedan ese préstamo que has solicitado.

En este artículo te contamos en qué consiste y cómo puedes mejorarlo si obtienes una puntuación baja. También te mostramos otras alternativas por si, en estos momentos, un banco no es la solución para ti.

Qué es el scoring de un banco

Generalmente, es un programa informático, que usan las entidades de crédito, y les sirve para evaluar la solvencia de un cliente, esto es, su capacidad de pago. Puede realizarse sobre personas individuales y sobre empresas.

Scoring sobre personas físicas

Para llevarlo a cabo, debes proporcionar una serie de datos personales y de carácter financiero. Los datos personales que les interesan versan sobre tu estado civil, tu profesión y tu domicilio.

Respecto a los datos financieros, valoran tu nivel de ingresos. Te van a pedir nóminas recientes. También se interesan por los productos financieros que tengas contratados, planes de pensiones, los saldos existentes en tus cuentas, tu historial de préstamos, declaración de bienes, etc.

Scoring sobre empresas

Tienen en cuenta varios ratios que obtienen del fondo de maniobra, de los beneficios retenidos y antes de impuestos, la capacidad de endeudamiento, etc. Con todos esos datos sitúan a la empresa en un determinado rango, que puede ser empresa en quiebra, con riesgo de crédito o saneada.

Tanto en uno como en otro caso, el programa efectúa una serie de cálculos, que determinarán si conceden o no el préstamo.

Cómo se calcula tu calificación

Todos los datos citados se incluyen en el sistema informático que, además, funciona de manera dinámica. Así, si tuviste una evaluación negativa, pero durante un tiempo no se incluyen en el sistema los datos de morosidad, no cambiará tu calificación.

Las entidades deben utilizar procedimientos de puntuación de crédito para detectar posibles clientes que puedan pagar un préstamo y aquellas personas que no pueden afrontarlo.

Los bancos han de ser cautos y efectuar el scoring para no ser acusados de enriquecimiento injusto. Esto es así porque si un cliente deja de pagar, el banco se beneficia por partida doble. Por un lado, cobrará intereses de demora al cliente y, por otro, puede iniciar un procedimiento de ejecución de garantías o contra las personas que ejercieron de avales. En ambos casos, la historia puede acabar con un embargo del sueldo o, en el peor de los escenarios, de una vivienda.

Cómo mejorar el scoring bancario

Es muy importante contar con una buena puntuación para conseguir financiación. Ayuda bastante. Por lo tanto, si no has obtenido un buen scoring, debes intentar cambiarlo, recuerda que ya te contamos cómo aumentar las posibilidades de conseguir crédito.

Los resultados de esos cambios se reflejan de una manera lenta en el sistema. Así que, aunque te lleve tiempo, debes intentar modificarlo.

Lo más importante es demostrar que posees un perfil sólido y solvente para afrontar un préstamo. Por esta razón, es crucial que pagues las cuotas en los plazos señalados y que evites, por encima de todo, situaciones de impago que puedan llevarte al fichero de morosos.

Otra de las cosas que debes evitar si deseas un buen scoring es el sobreendeudamiento. Para ello, es fundamental que no tengas contratados varios créditos a la vez.

Por otro lado, no puedes asumir, en ninguna circunstancia, una deuda que comprometa tus finanzas. Tus cuotas no deberían superar nunca un 30 o 35 % de tus ingresos. Si lo haces, reduces el riesgo de impago y, por tanto, aumentarás la posibilidad de que la entidad financiera te conceda el préstamo.

Los impagos, por otra parte, pueden llevar tu nombre a una lista de morosos. Esa situación llega a ocasionar grandes inconvenientes. Uno de ellos es dificultarte el acceso a diferentes tipologías de financiación o, incluso, a la contratación de suministros, como electricidad, telefonía o gas natural.

En el caso de que te haya ocurrido eso, es importante que saldes tu deuda y, cuando la hayas pagado, solicita el derecho de cancelación mediante el envío de un formulario estandarizado. La idea es salir de dicha lista. Esto te ayudará enormemente a mejorar tu puntuación y subirás tu scoring.

Qué es el scoring negativo

El scoring negativo es la puntuación muy baja. Esto no es neutral, ya que la entidad bancaria suele aplicar intereses más elevados que si tuvieras un scoring alto. Además, si tu historial crediticio es negativo, el banco te puede imponer más requisitos antes de concederte un préstamo. También, puede exigirte un aval para el caso de que se produzca un impago.

Lógicamente, el banco también puede elegir denegarte directamente la concesión de dinero. Sin embargo, tampoco en estos casos, todo está perdido. Existen plataformas que te conceden créditos, incluso si estás en un fichero de morosos, tipo Asnef.

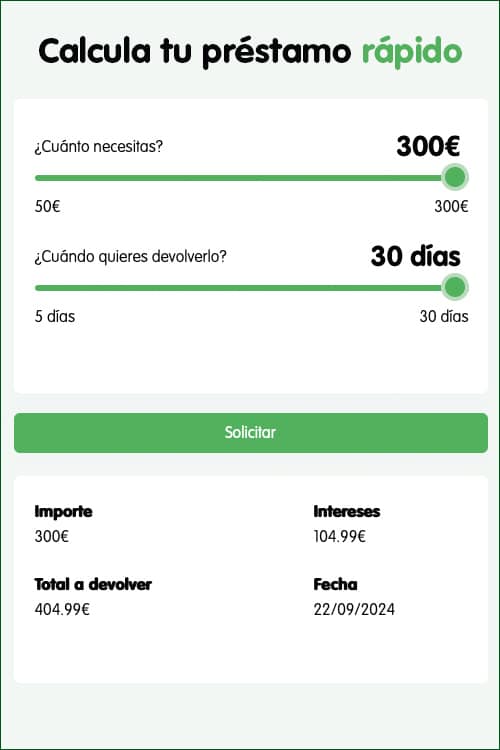

En estas plataformas, puedes obtener créditos de una manera segura y rápida. Son ideales para microcréditos para solucionar un imprevisto o aliviar una situación asfixiante. Además, no suelen abrumarte con papeleos. Por otro lado, en cuanto vas consiguiendo la confianza de estas plataformas, suelen aumentar la cantidad que te prestan.

Como puedes ver, los bancos tienen sus mecanismos para minimizar los riesgos a la hora de conceder préstamos. El scoring es uno de los sistemas más objetivos de los que disponen para evaluar la solvencia de un cliente. Si la puntuación obtenida es alta, el banco te concede lo que solicites, pero si es baja, puede denegártelo o hacértelo pagar más caro.