¿Por qué es importante conocer qué son el TIN y TAE? ¿Conoces sus principales diferencias? ¡No te preocupes porque vamos a explicártelo! Antes de nada debes saber que ambos conceptos económicos están muy ligados a productos financieros, como préstamos e hipotecas, por lo que seguramente estos conceptos te suenen de haberlos visto en algún contrato. Puede ser, ¿verdad?

El Banco de España es el encargado de establecer cuál es el TIN y la TAE en nuestro país. ¿Y qué significa? De forma muy resumida, reflejan el coste que pagaremos a la entidad por su contratación. ¡Vamos a ver los matices de uno y otro!

¿Qué es el TIN?

Estas siglas hacen referencia al Tipo de Interés Nominal (TIN) y se trata de un porcentaje fijo que se pacta con la entidad financiera por el préstamo del dinero. En otras palabras, este interés refleja el coste del préstamo o hipoteca que estamos pidiendo y no lleva asociado ningún otro gasto adicional, como puedan ser comisiones que lleve cualquier préstamo o hipoteca.

Es decir, el TIN es el importe fijo mensual que hay que pagar por el dinero que nos ha dejado la entidad financiera, por lo que el TIN será un indicador informativo para que las personas puedan hacer una primera valoración. Hasta aquí queda claro, ¿no? Vamos a ver en el siguiente apartado qué es el TAE.

¿Cómo se calcula el TIN bancario?

Para calcular el TIN bancario tan solo tenemos que hacer una sencilla multiplicación. Por ejemplo, si un préstamo tiene un TIN de un 4%, eso quiere decir que por cada 100€ que nos presten, tendremos que devolver 4 veces más al cabo de un año. Si tengo un crédito de unos 20.000€, cuando acabe el año habré pagado 800€ más

TAE: ¿qué es y para qué sirve?

Si queremos comparar dos préstamos o hipoteca, la mejor opción es mirar la TAE, porque es una cifra más exacta que el TIN. Explicándolo de forma muy sencilla, la TAE (Tasa Anual Equivalente) es una fórmula matemática que tiene en cuenta el TIN, las frecuencias de pago, las comisiones y los gastos de operación.

¡Exacto! Podríamos definir que la TAE se trata de una cifra mucho más completa para hacernos una idea del interés efectivo que tendrá pedir un préstamo o hipoteca. Por eso, la TAE nos ayudará a comparar mejor dos préstamos o hipotecas, teniendo en cuenta la situación y salud financiera de cada familia.

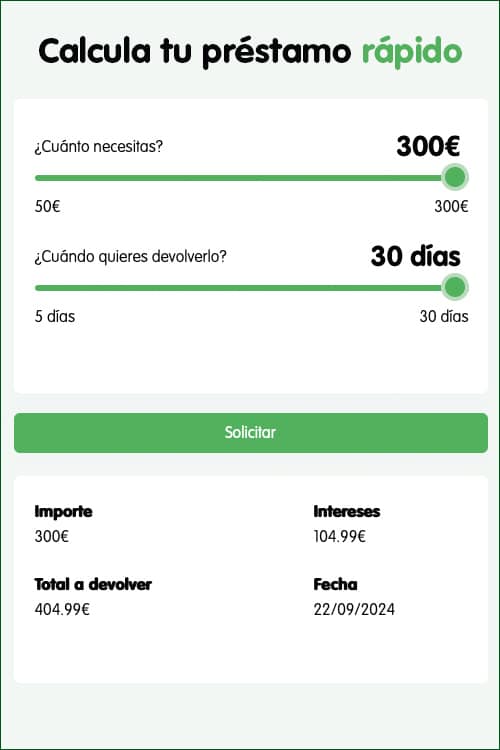

Además, en la web y aplicación móvil del Banco de España podemos encontrar una herramienta muy útil para el cálculo de la TAE. Se trata de un simulador o calculadora online que, al introducir los datos de cada producto, nos muestra al detalle la Tasa Equivalente Anual. Más sencillo, ¡imposible!

¿Cuáles son las diferencias entre TIN y TAE?

A través de la explicación de ambas ya hemos podido intuir cuáles son las primeras diferencias que existen entre TIN y TAE, ¿verdad? De todos modos, vamos a verlas para que no quede ninguna duda:

| TIN | TAE |

| Indica el interés que pagas por el dinero recibido. | Muestra la totalidad del coste de pedir un préstamo, ya que incluye más variables que el tipo de interés. |

| Permite comparar de forma orientativa dos o más productos financieros. | Permite comparar diferentes productos financieros, como préstamos e hipotecas |

| Refleja un plazo más corto, según se haya pactado con el banco: semanal, mensual, trimestral o semestral. | Refleja información anual. |

¿En qué debo fijarme a la hora de escoger una hipoteca?

Ambos son conceptos muy importantes a la hora de decantarnos por una hipoteca. El TIN nos dirá cuánto tenemos que pagar en concepto de intereses por el dinero que nos ha prestado el banco para nuestro inmueble. Mientras que el TAE nos permite comparar entre varias ofertas y ver cuáles tienen mejores condiciones, ya que contempla otros gastos.

Tanto la TAE como el TIN son dos indicadores muy importantes dentro de los productos financieros que debemos tener en cuenta. Sin embargo, la calidad del primero en la información es la que debe servir de guía a los usuarios ante la toma de decisión, mientras que el segundo solo ayuda a conocer los intereses que se pagan (o reciben) por cualquier producto. Si quieres seguir profundizando sobre hipotecas, aquí te contamos las diferencias entre una hipoteca fija y variable, además también puedes aprender a distinguir entre un préstamo y un crédito. Y si tenéis cualquier duda, ¡dejadnos un comentario!