Los impuestos personales forman parte de día a día. Estos tributos son una de las piedras angulares sobre las que se sustenta el Estado, ya que es su principal fuente de ingresos. Estos gravámenes están recogidos en las diferentes leyes y es potestad de la nación crearlos con base en la Constitución. Pero, ¿realmente conoces las responsabilidades y derechos que otorga la tributación?

Los tipos de impuesto que se afrontan a título individual

En España contamos con dos tributaciones diferentes. Por un lado, encontramos las tasas que es un pago por el que obtenemos algo concreto, por ejemplo la de expedición del DNI. Por otro, están los impuestos que no cuentan con ninguna contraprestación específica a nivel individual. Estos últimos se pagan de manera constante y forman parte del día a día. Se pueden clasificar de dos maneras diferentes:

- Impuestos directos: son aquellos que se asocian de manera directa a nuestra capacidad económica como por ejemplo el IRPF.

- Impuestos indirectos: son aquellos que gravan un producto que podemos adquirir. El más conocido es el IVA.

Pero en función del tipo de pago también se puede desarrollar una clasificación alternativa que distingue otras dos categorías:

- Impuestos personales: los que gravan con base a la situación del individuo. El gran ejemplo vuelve a ser el IRPF que se centra en la realidad de sus ingresos concediendo diferentes porcentajes de impuestos a cada tramo salarial.

- Impuestos reales: son aquellos que se fijan abstrayéndose de la persona. Un ejemplo es el IBI, con independencia de tu situación debes realizar el pago por los inmuebles de tu propiedad con el mismo gravamen para todos.

Los beneficios del pago de los impuestos

El pago de los impuestos y el resto de tributos tiene diversas razones que son de gran ayuda para el conjunto de la sociedad:

- Funcionamiento estatal: la base fundamental de estos pagos es garantizar la sostenibilidad de los gastos del país.

- Redistribución de la riqueza: la capacidad económica determina el porcentaje de pago y, de estos ingresos, una parte se destina a ayudas a la población más vulnerable en la búsqueda de un equilibrio.

- Eficiencia económica: en este caso se busca gravar aquellas actividades que, pese a su legalidad, pueden causar un perjuicio en un determinado número de personas. Para entenderlo nada mejor que recurrir a un ejemplo, el impuesto especial del precio del tabaco.

- Suavizar la crisis: los impuestos forman parte de las políticas fiscales que pueden emplearse para gestionar las crisis económicas.

Estos cuatro objetivos no siempre se ven reflejados de manera eficiente, pero son los fundamentos básicos para el pago de tributos. En el ciudadano de a pie estas inversiones se visualizan de una manera distinta. Del pago de impuestos se obtienen una serie de beneficios de manera indirecta como los siguientes:

- Infraestructuras: desde las aceras y carreteras a aeropuertos y puertos, todos estos espacios que generan un servicio se pagan de esta manera.

- Servicios: los servicios públicos como la educación, sanidad o policía.

- Ayudas: las ayudas sociales a través de los descuentos en diferentes áreas o los bonos e incentivos personales o para autónomos y empresas.

Cómo afrontar el pago de los impuestos

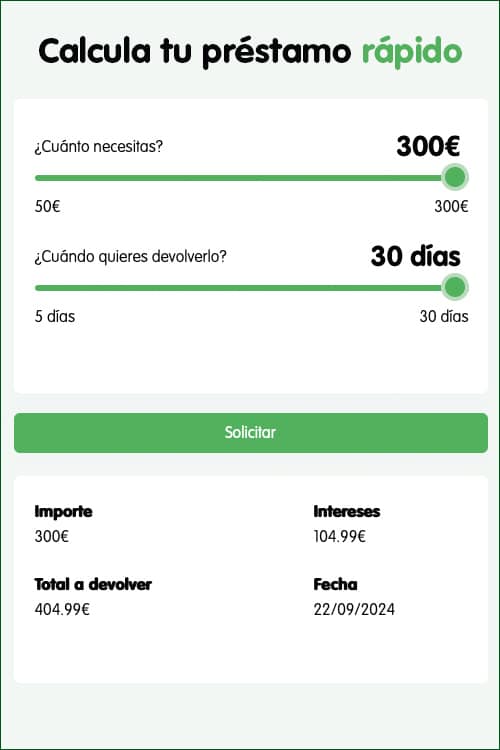

Como ciudadano estás obligado al pago de impuestos. Algunos los abonas a diario o periódicamente sin prestar especial atención como el IVA o las retenciones de la nómina, pero en algunas ocasiones se debe realizar el pago en un momento puntual como el IBI, Sucesiones o el resultando anual del cálculo del IRPF. Esto puede suponer un ligero descuadre en tus cuentas mensuales. Para evitar que esto ocurra, es importante contar siempre con fondos de emergencia para hacer frente a gastos inesperados.

Tipos de impuestos personales que pagamos en España

En España, las personas contribuyentes estamos obligadas al pago de una serie de tributos personales, entre los que destacan:

- Impuesto sobre la Renta de las Personas Físicas (IRPF). El IRPF es un impuesto progresivo que grava los ingresos de los residentes en España. Este impuesto incluye diferentes fuentes de ingresos, como salarios, pensiones, intereses, dividendos, ganancias de capital, alquileres y otros.

- Impuesto sobre el Patrimonio. El impuesto sobre el patrimonio se aplica a los contribuyentes que tienen un patrimonio superior a un determinado umbral, que es de 700.000 euros (excluyendo la vivienda habitual hasta 300.000 euros). Las tasas impositivas varían entre el 0.2% y el 3.5%, dependiendo de la comunidad autónoma.

- Impuesto sobre sucesiones y donaciones. Este impuesto se aplica a las transferencias de bienes y derechos por herencia, legado o donación. Las tasas impositivas y las reducciones aplicables pueden variar considerablemente según la comunidad autónoma y la relación entre el donante y el receptor.

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD). Este impuesto grava la transmisión de bienes inmuebles, vehículos y otros bienes, así como determinados actos jurídicos documentados. El ITP se aplica, por ejemplo, en la compra de viviendas de segunda mano, con tasas que pueden variar entre el 6% y el 10%, dependiendo de la comunidad autónoma. El AJD se aplica a la formalización de documentos notariales, mercantiles y administrativos, con tipos impositivos que suelen oscilar entre el 0.5% y el 1.5%.

- Impuesto sobre Bienes Inmuebles (IBI). El IBI es un impuesto local que grava la propiedad de bienes inmuebles, como viviendas, locales comerciales y terrenos. La tasa impositiva varía según el municipio y se calcula sobre el valor catastral del inmueble. Este impuesto se paga anualmente.

- Impuesto sobre la Renta de No Residentes (IRNR). El IRNR se aplica a los ingresos obtenidos en España por personas que no son residentes fiscales en el país. Este impuesto grava, entre otros, los ingresos por alquiler de propiedades, ganancias de capital por la venta de inmuebles y dividendos. Las tasas impositivas pueden variar, pero generalmente son del 19% para residentes de la Unión Europea y del 24% para residentes de otros países.

- Impuesto sobre Actividades Económicas (IAE). El IAE es un impuesto local que deben pagar las personas físicas y jurídicas que realizan actividades empresariales, profesionales o artísticas en España. Sin embargo, están exentos del pago de este impuesto las personas físicas durante los dos primeros años de actividad y aquellas cuya cifra de negocios sea inferior a 1 millón de euros.