En el mercado financiero hay múltiples productos a nuestro alcance. Uno de ellos es la hipoteca inversa. Hoy desde Dineo te contamos las peculiaridades de este producto financiero para que lo conozcas mejor.

Qué es una hipoteca inversa, concepto

La hipoteca inversa es un préstamo hipotecario concebido y dirigido a las personas mayores de 65 años que tienen una vivienda en propiedad. También se conoce como hipoteca revertida. Es un producto relativamente nuevo que ofrecen los bancos a las personas mayores que quieren obtener liquidez por su vivienda. No supone que pierdan la propiedad, porque su inmueble lo siguen manteniendo. En caso de que quieran alquilarlo o venderlo, tendrán que devolver las cuotas. Es una buena alternativa a los tradicionales planes de pensiones.

¿Cuánto dinero puedo llegar a recibir?

Dependerá principalmente de tu edad y del valor de la vivienda. Cuanto mayor sean ambos valores, más dinero podrás recibir mensualmente. Recuerda que en muchas bancas online puedes realizar simulaciones para ver una estimación. Además de solicitar información para valorar tu caso.

¿Cómo se calcula?

Hay tablas de cálculo que tienen en cuenta la esperanza de vida y el tipo de hipoteca que se elija:

- Temporal. Recibes una cuota mensual por un tiempo limitado. Las rentas que se perciben no tributan al IRPF.

- Vitalicia. Se promete un pago mensual por los años de vida que le quedan al beneficiario. Aquí, la cuota mensual que se percibe es menor que en la hipoteca inversa temporal.

- De disposición única. Recibirás un único pago en función de la tasación de la vivienda.

Requisitos para optar a una hipoteca inversa

Ya te hemos contado qué es una hipoteca inversa, pero ¿cómo funciona? Mediante este tipo de hipoteca, el banco lo que hace es pagar un dinero a cambio de tener la casa en su propiedad. En otras palabras, funciona justo al revés que las hipotecas que conocemos todos para que el banco pueda adquirir la propiedad.

Esta hipoteca está regulada por la Ley 41/2007, la que establece los siguientes requisitos:

- La vivienda debe estar en propiedad y asegurada contra daños y libre de cargas.

- Los beneficiarios de este tipo de préstamos deben tener, al menos, 65 años. Sin embargo, ciertos bancos elevan la edad a 70 años. También aplica para personas dependientes.

- Los bancos están obligados por ley a cumplir con las obligaciones de información y asesoramiento.

Simulador de hipoteca inversa

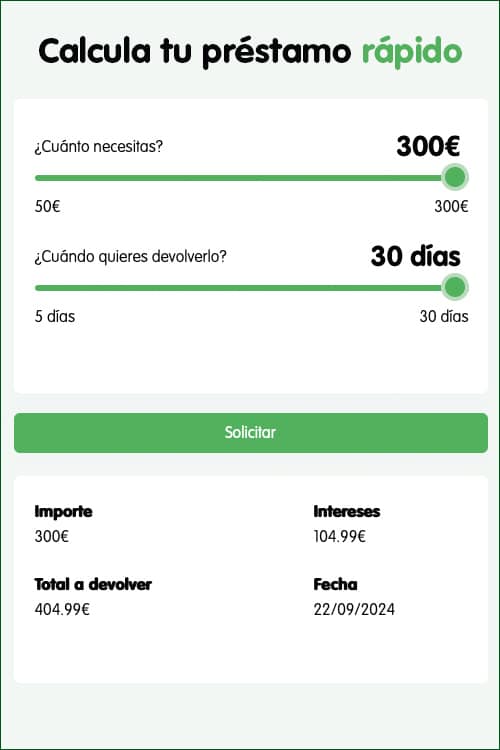

El cálculo de esta hipoteca depende, evidentemente, del valor que tenga el inmueble. Cuanto más alto sea su valor, mejor. Igualmente, está el condicionante de la edad. En función de los años que tenga el beneficiario, así será el importe de la hipoteca. Existen diferentes simuladores de hipotecas en Internet con los que puedes hacerte una idea de cuál sería el resultado del préstamo.

Diferencia entre hipoteca inversa y renta vitalicia

La principal diferencia entre ambas es que cuando fallece, con la renta vitalicia, el comprador tiene la total disponibilidad del inmueble. En la hipoteca inversa, los herederos reciben el inmueble con una deuda, que deben pagar en un plazo de entre 6 y 12 meses en caso de que quieran adquirir la vivienda.

Fiscalidad hipoteca inversa

La hipoteca inversa tiene una gran ventaja, y es que las rentas que recibes no tributan al IRPF. Además, tienes derecho a descuentos en los gastos de notario y registrales, así como en el Impuesto de Actos Jurídicos.

Ley de hipoteca inversa

La Ley que regula la hipoteca inversa es la Ley 41/2007, de Regulación del Mercado Hipotecario. En ella, se señala que el desarrollo del mercado de hipotecas inversas es una forma de permitir a las personas mayores utilizar parte de su patrimonio inmobiliaria para aumentar su renta.

En definitiva, la hipoteca inversa es un producto bancario que puede ser interesante si tienes un inmueble en propiedad y buscas tener más liquidez. Sin embargo, debes analizar todos los pros y contras antes de tomar la decisión como, por ejemplo, que perderás la propiedad y que en caso de heredar, tus familiares tendrán que saldar toda la deuda en caso de que quieran adquirir la vivienda. La mejor opción es que contactes con un experto en el tema para poder analizar todos los pros y contras.