¿Sabes qué gastos son deducibles para un autónomo? ¿Cuáles se pueden rechazar desde la Agencia Tributaria? Como seguro que ya sabes, los trabajadores por cuenta propia (también llamados autónomos) pueden desgravarse alguno de sus desembolsos, siempre y cuando cumplan una serie de requisitos. Pero, antes de nada, ¿qué significa poder desgravar ciertos gastos?

El término de desgravar significa reducir la cifra total de impuestos asociada a un gasto, mientras que deducir implica que esta reducción sea parcial. Es importante saber este matiz y, por supuesto, hacer la Declaración de la Renta de la mejor forma posible para que eso no nos cree problemas con Hacienda, ya que deducir o desgravar tiene carácter legal.

Requisitos para deducir un gasto como autónomo

Llamaremos «gasto» a cualquier desembolso que se ha realizado por necesidad para poder llevar a cabo una actividad económica. Para poder desgravar o deducir los gastos de los autónomos, se debe contar con una serie de requisitos fijados desde Hacienda:

- El gasto debe estar vinculado o relacionado con la actividad económica que realiza el autónomo, o tal y como dice la Agencia Tributaria: “estén afectos a la misma”. Esto quiere decir que un fotógrafo podrá desgravarse la compra de un portátil o de una cámara, pero no la compra de un bien que no esté relacionado con su actividad.

- Este desembolso por parte del autónomo, debe contar con una factura que justifique el gasto deducible. En ocasiones puede valer con el tique o la factura simplificada, siempre que aparezcan los datos fiscales.

- El consumo debe estar registrado, a nivel contable, en los libros de gastos del autónomo que hará la Declaración de la Renta.

¿Cuáles son los gastos deducibles para un autónomo?

Hay dos tipos de gastos deducibles para un autónomo: aquellos desgravables en el IRPF y aquellos sobre el IVA soportado. Los primeros hacen referencia a los gastos que Hacienda permite deducir de las ventas e ingresos de tu actividad y que sirven para calcular el beneficio de la misma. Esos beneficios será el indicador para aplicar el porcentaje del IRPF que corresponde.

Respecto al IVA soportado, impuesto indirecto que asumimos cuando compramos un servicio o bien, no siempre es deducible. Para que nos podamos beneficiar de esta reducción, debe cumplir con los requisitos que ya hemos mencionado (relación con la actividad económica, la existencia de una factura y que esté registrado en el libro contable). Además, el IVA será deducible en función del porcentaje que el gasto afecte a la actividad. Es decir, si la compra de un bien se imputa a la actividad en un 30%, su desgravación correspondiente será en la misma proporción: 30%.

Por tanto, los gastos que son deducibles para un autónomo según Hacienda son:

- Consumos de explotación: O, en otras palabras, la compra de materiales necesarios para desarrollar la actividad económica. Estos son materias primas y auxiliares, mercaderías, combustibles, elementos y conjuntos incorporables, envases, embalajes y material de oficina.

- Salarios: Los pagos de los sueldos de los trabajadores, dietas, pagas extraordinarias, premios e indemnizaciones, pagos en especies y asignaciones para viajes.

- Seguridad Social: en este apartado se incluyen las cuotas de autónomo.

- Gastos de personal: formación, indemnizaciones, los seguros de accidente del personal contratado y contribuciones a planes de pensiones y planes de previsión social empresarial.

- Arrendamientos y cánones: alquileres, leasing de vehículos y otros bienes que no sean terrenos, solares u otros activos no amortizables, es decir, que no pierdan su valor a lo largo del tiempo.

- Suministros domésticos: para aquellos trabajadores independientes que ejerzan su actividad desde casa, puedes desgravarse hasta el 30% de servicios como luz o agua. Es decir, se puede deducir algunos gastos de tu vivienda habitual, habiéndolo declarado previamente a Hacienda mediante los modelos 037 o 036.

- Reparaciones y conservación: los gastos derivados de arreglos y procesos de conservación de bienes materiales necesarios para realizar tu profesión. En caso de que se trate de una mejora podría no incluirse, como por ejemplo, una reforma del baño.

- Servicios de profesionales independientes: la contratación de asesores, abogados, notarios, economistas y cualquier otro profesional que ejerza un servicio vinculado a la actividad que se realiza.

- Dietas de manutención: son deducibles pero debes saber que tienen ciertos límites. Un autónomo podrá desgravarse 26,67 euros diarios cuando no pernocte y 53,34 euros en caso de que sí lo haga. Asciende a 48 euros en el caso de que no se duerma en el extranjero y a 91,35 euros cuando sí haga noche en otro país. Por supuesto, en este caso también debe estar justificado, por lo que debe tener relación con la actividad profesional y debe ser pagado por un medio electrónico.

- Tributos deducibles: el principal es el IBI, pero hay otros como el impuesto por recogida de residuos o el Impuesto de Actividades Económicas. Las multas y sanciones no serán deducibles.

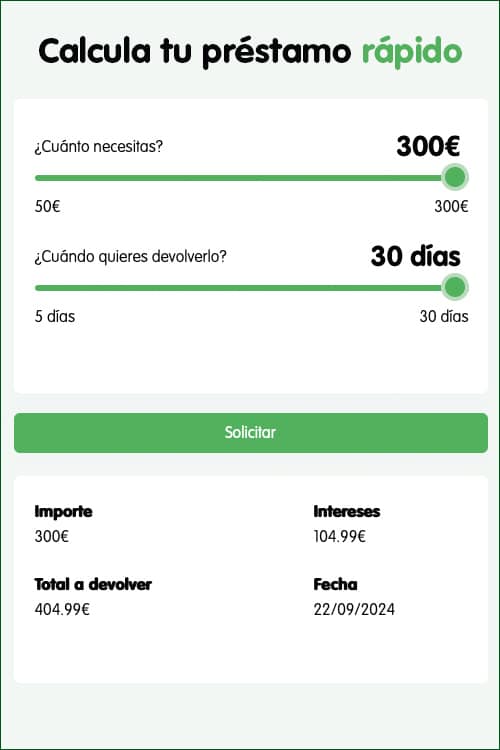

- Gastos financieros: Los intereses de préstamos o créditos también podrían deducirse, así como los recargos de Hacienda por el aplazamiento de pago de deudas e intereses generados.

- Amortizaciones y provisiones: es la pérdida de valor de las inversiones o el deterioro de ciertos bienes que afecte a la actividad profesional.

Respecto a los gastos que se pueden desgravar sobre el IVA soportado, algunos coinciden con los del IRPF:

- Consumos de explotación

- Arrendamientos y cánones

- Servicios de profesionales independientes

- Otros servicios exteriores, tributos o bienes de inversión

Otros, por su parte, contemplan una desgravación especial como la compra del vehículo que puede alcanzar el 50%, así como las reparaciones o el repostaje, entre otros. En el caso de taxistas, autoescuelas o transporte de mercancías, podrán deducir el IVA al 100%.

¿Puedo deducir gastos si no tengo ingresos?

Un mal trimestre lo puede tener cualquier negocio, más en el contexto económico, político y social actual. ¿Conviene, entonces, desgravar gastos cuando no se han tenido ingresos? ¡Depende! Para Hacienda es extraño que se generen gastos sin la existencia de beneficios, por lo que podrían poner el foco en analizar y conocer si se está cometiendo algún tipo de fraude. Por eso, si está situación se da, lo más conveniente es consultarlo con un asesor para valorar cada caso o consultar este post sobre las mejores app de ayuda para la Declaración de la Renta. Además, en último caso, siempre existe la opción de marcar la casilla ‘Sin Actividad’ y dejar el trimestre como nulo en gastos-ingresos.